Introducción

A la hora de pensar en el legado de la COP26, conviene echar la vista atrás. No a noviembre de 2021, cuando se celebró la conferencia en Glasgow, sino a 2015, cuando concluyó la COP21 y nació el Acuerdo de París.

Ese acuerdo tuvo éxito porque se convirtió en el punto de referencia para todos los inversores centrados en la sostenibilidad, en lo que significa contener el cambio climático. Creemos que el resultado de la COP26 acabará por integrar la transición climática para que el núcleo del sistema financiero mundial tenga en cuenta el cambio climático a la hora de tomar decisiones de inversión y préstamo.

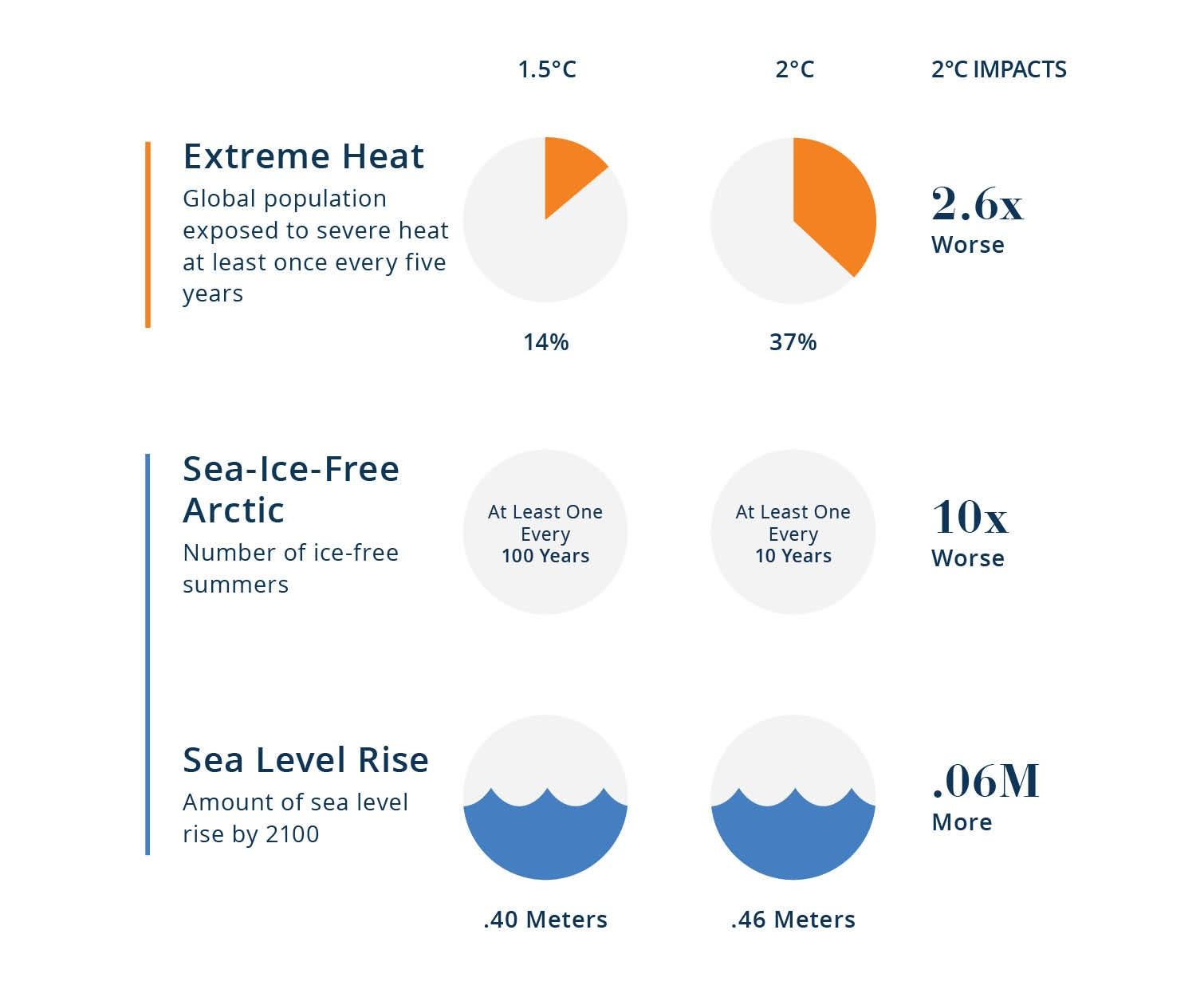

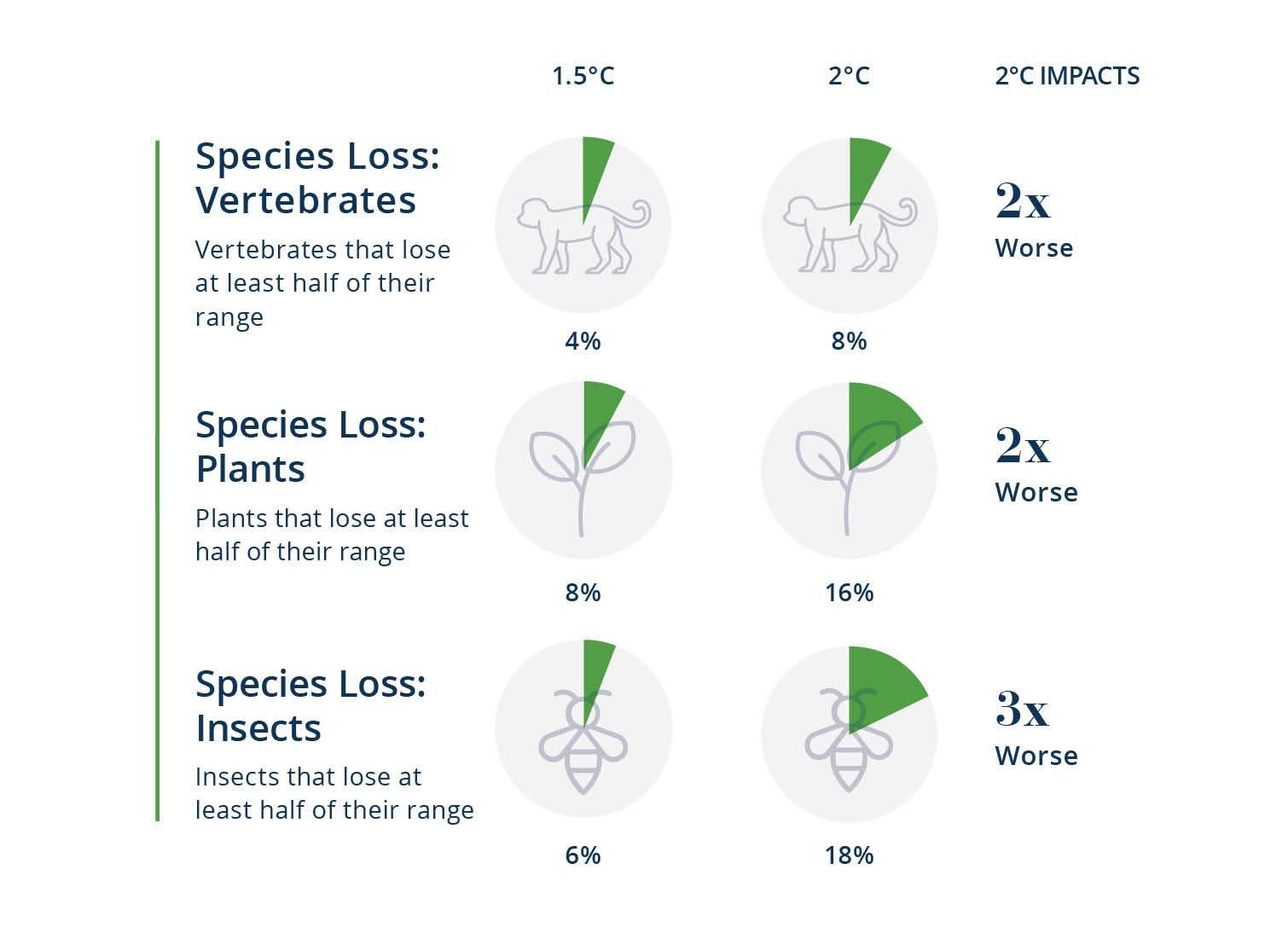

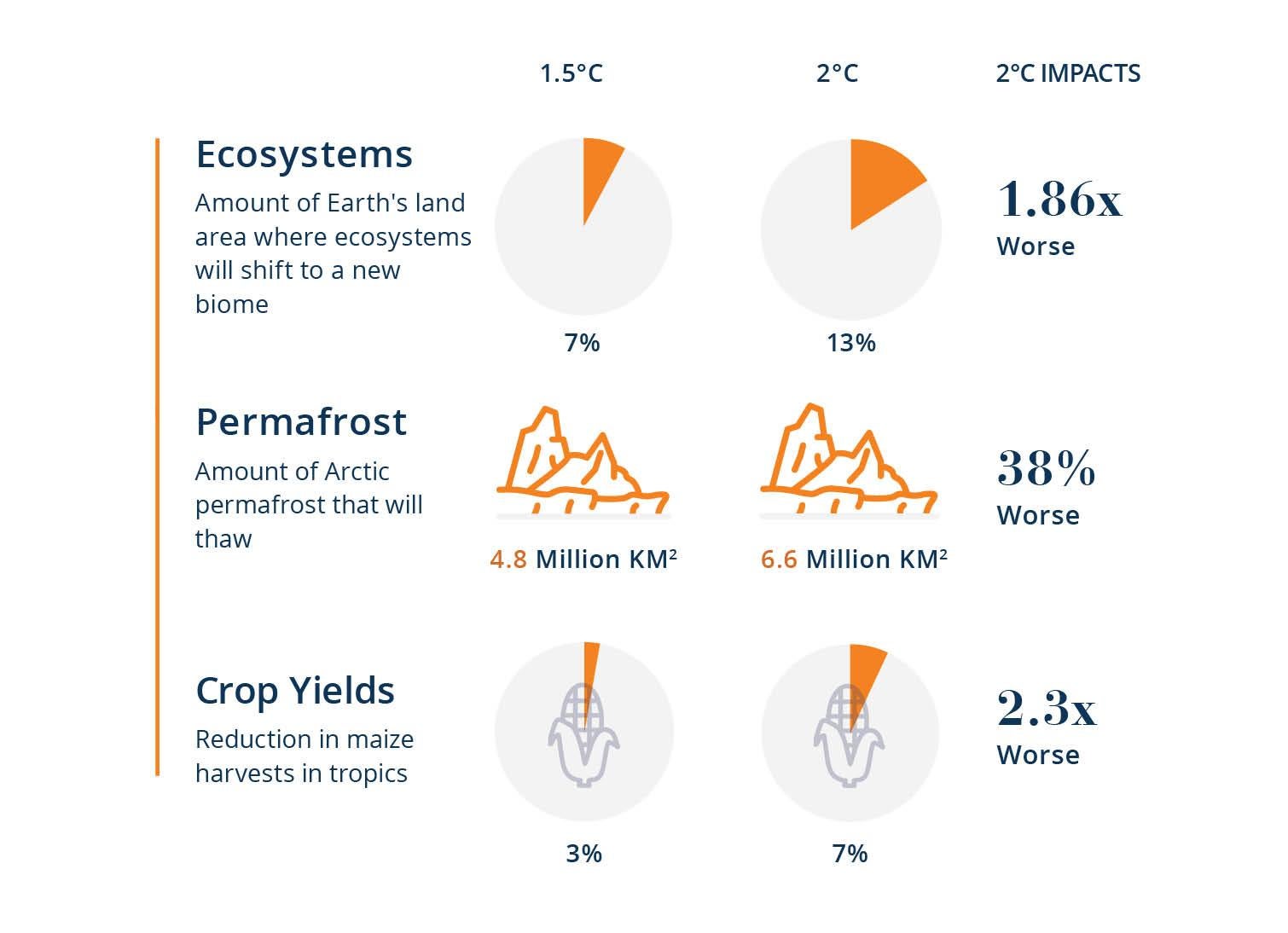

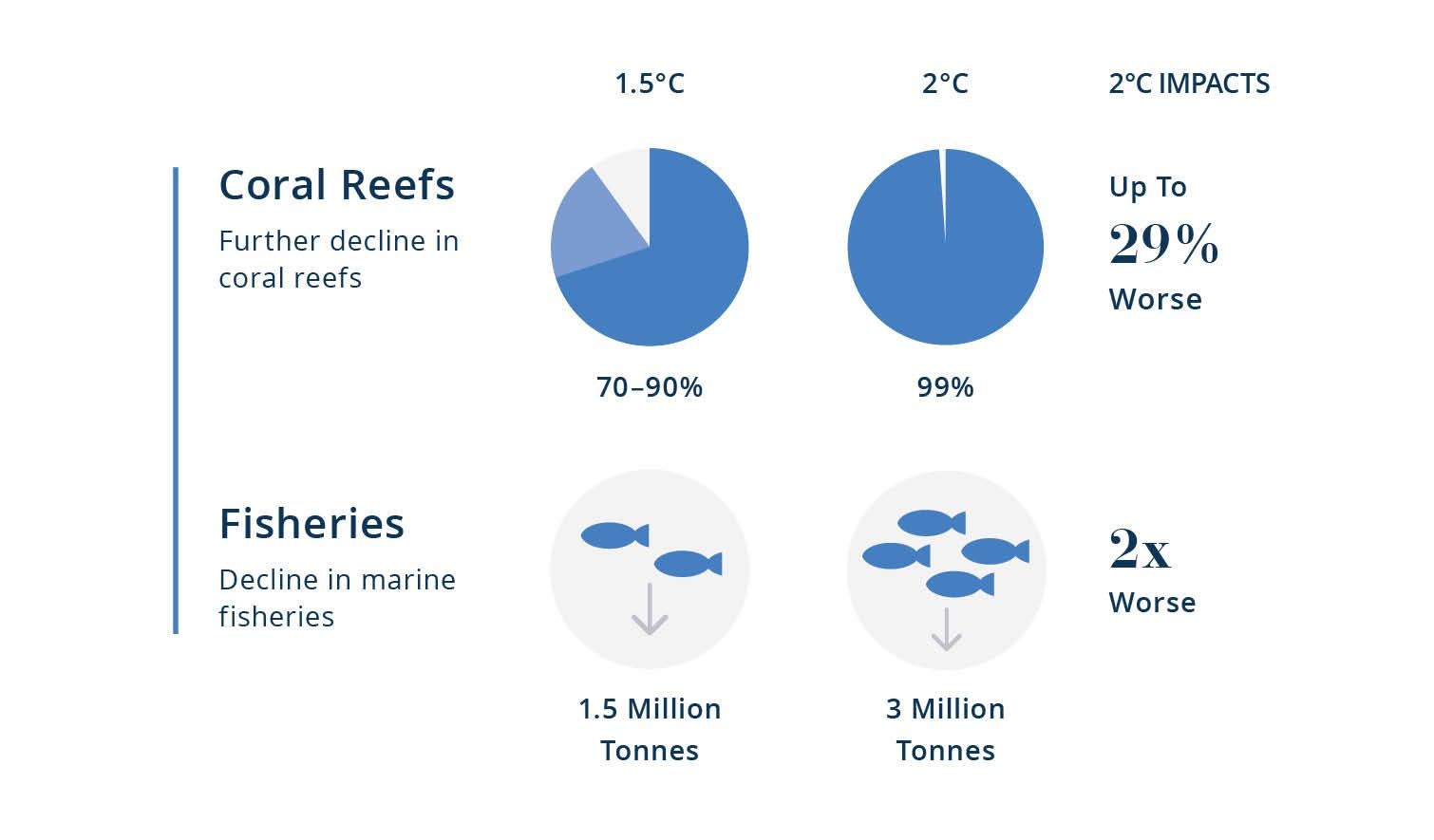

El Acuerdo de París compromete a los países a limitar el aumento de la temperatura media mundial a un nivel muy inferior a los 2 grados centígrados con respecto a los niveles preindustriales, con 1,5 grados como objetivo ambicioso. Seis años después, el pacto de los líderes del G20 en Roma, y el Pacto Climático de Glasgow en la COP26, aumentaron considerablemente los compromisos de los países. El nuevo consenso es que debemos limitar el aumento de la temperatura de la Tierra a 1,5 grados Celsius por encima de los niveles preindustriales.

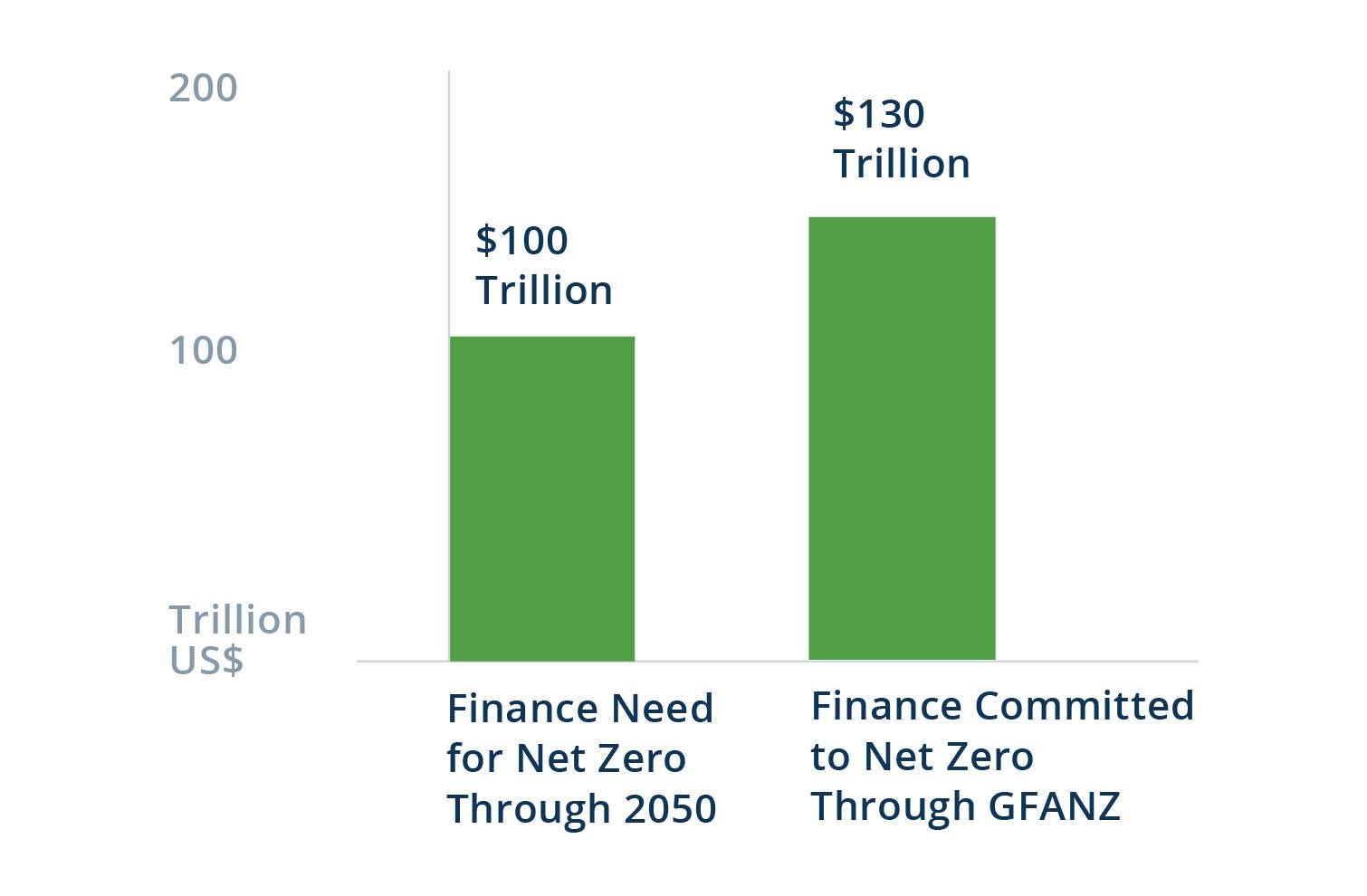

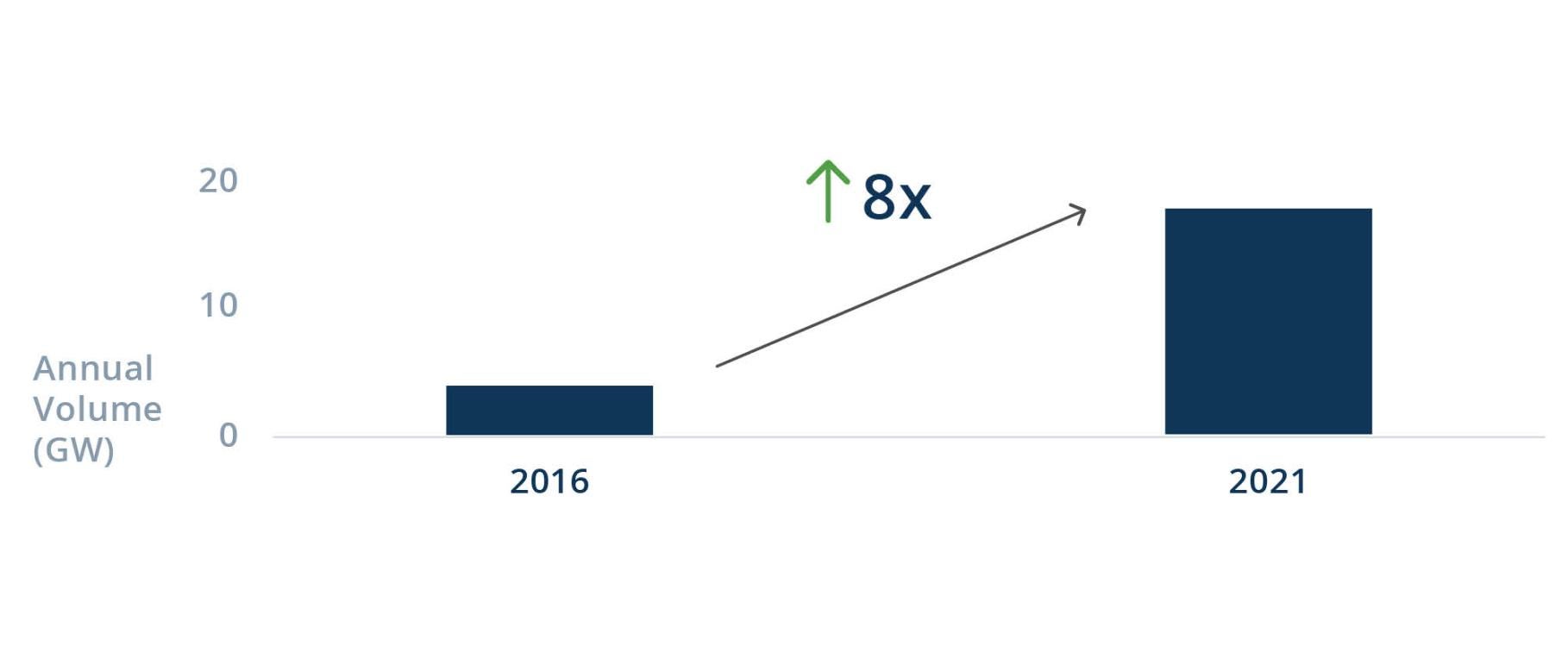

Uno de los logros más importantes de la COP26 fue proporcionar un marco coherente en el que pudieran operar los mercados de capitales y las empresas. Como resultado de la COP26, ahora se están sentando las bases (o "la fontanería") de un sistema financiero de neutralidad climática que incorporará el cambio climático al núcleo de la toma de decisiones financieras. Los líderes ya están asignando capital para aprovechar las oportunidades de la transición a la neutralidad climática. Esto solo se ampliará a medida que la transición se generalice.

La COP26 ha cambiado la estructura de incentivos para que las empresas realicen la transición a la neutralidad climática. Esta circunstancia representa una magnífica oportunidad para los inversores, especialmente para aquellos que pueden aprovechar el capital a gran escala y la experiencia operativa.