Introdução

Ao se pensar no legado da 26ª Conferência das Nações Unidas sobre Mudança Climática, a COP26, é importante analisar a história recente. Não só até novembro de 2021, quando houve a conferência em Glasgow, mas até 2015, quando nasceu o Acordo de Paris na COP21.

O acordo foi um sucesso, porque serviu de ponto de partida para qualquer investidor focado em sustentabilidade, no que diz respeito à contenção das mudanças climáticas. Acreditamos que o resultado da COP26 será tornar a transição climática finalmente prevalente a ponto de os principais atuantes do sistema financeiro global levarem-na em consideração ao tomar decisões de investimento e financiamento.

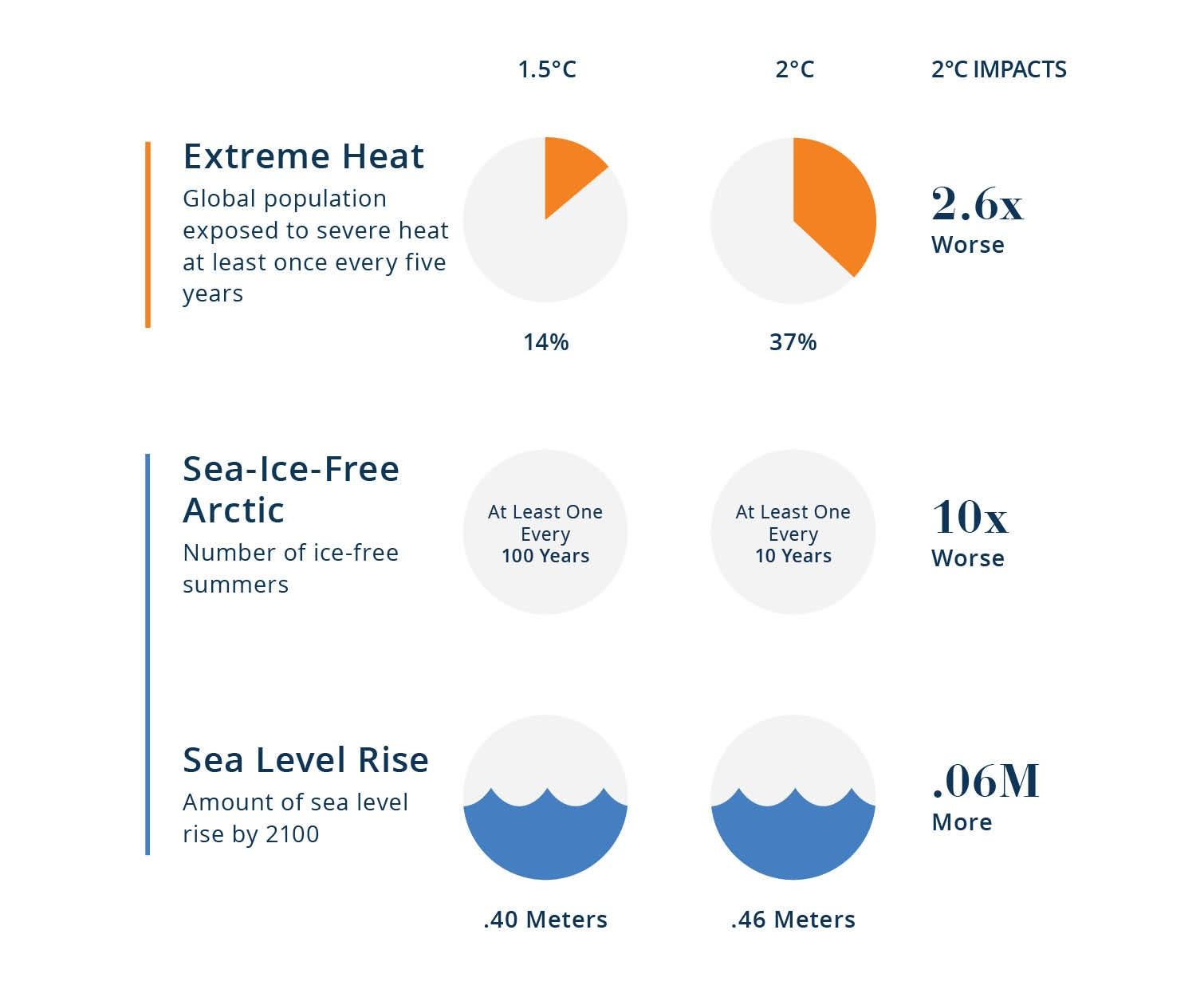

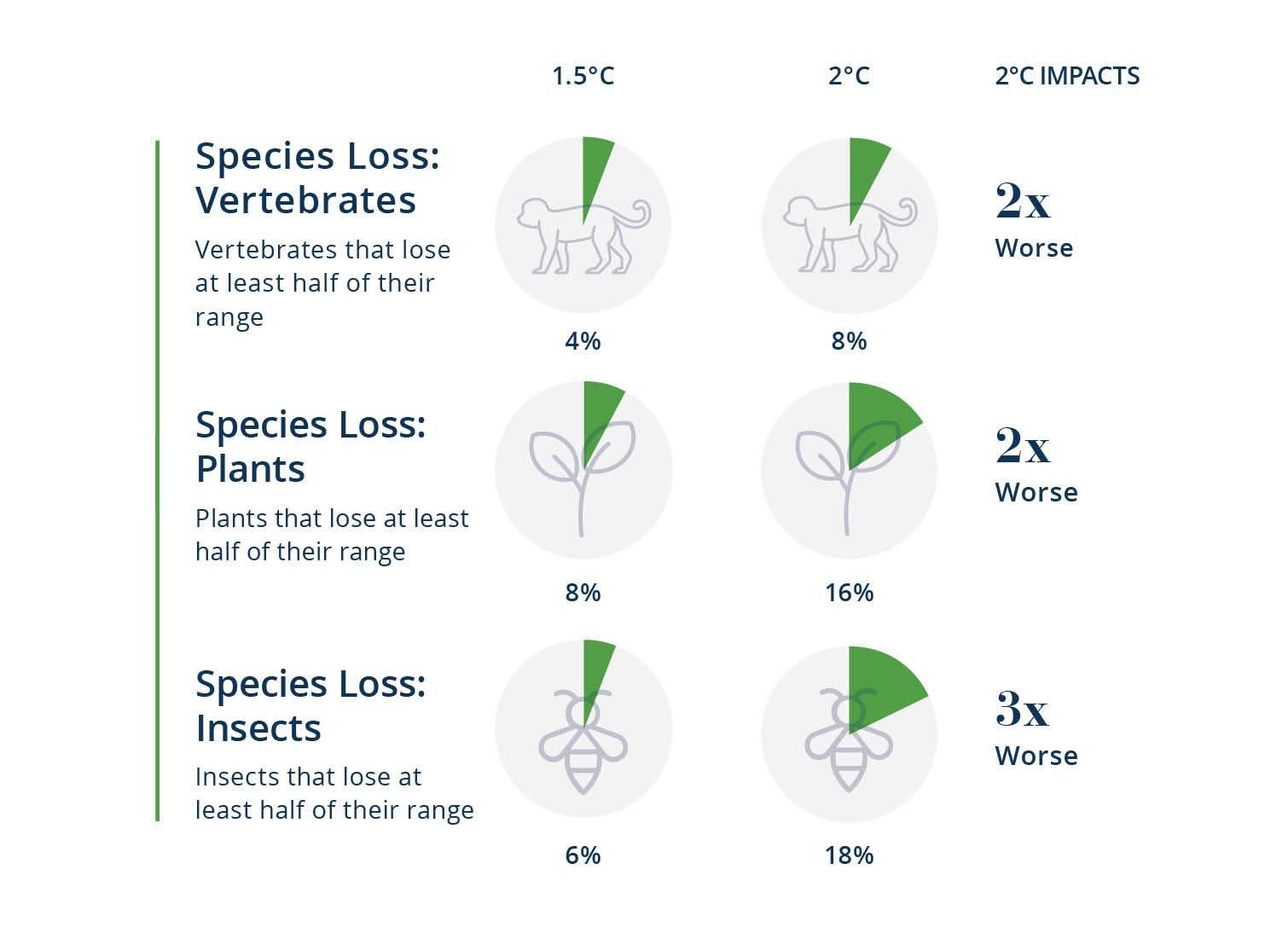

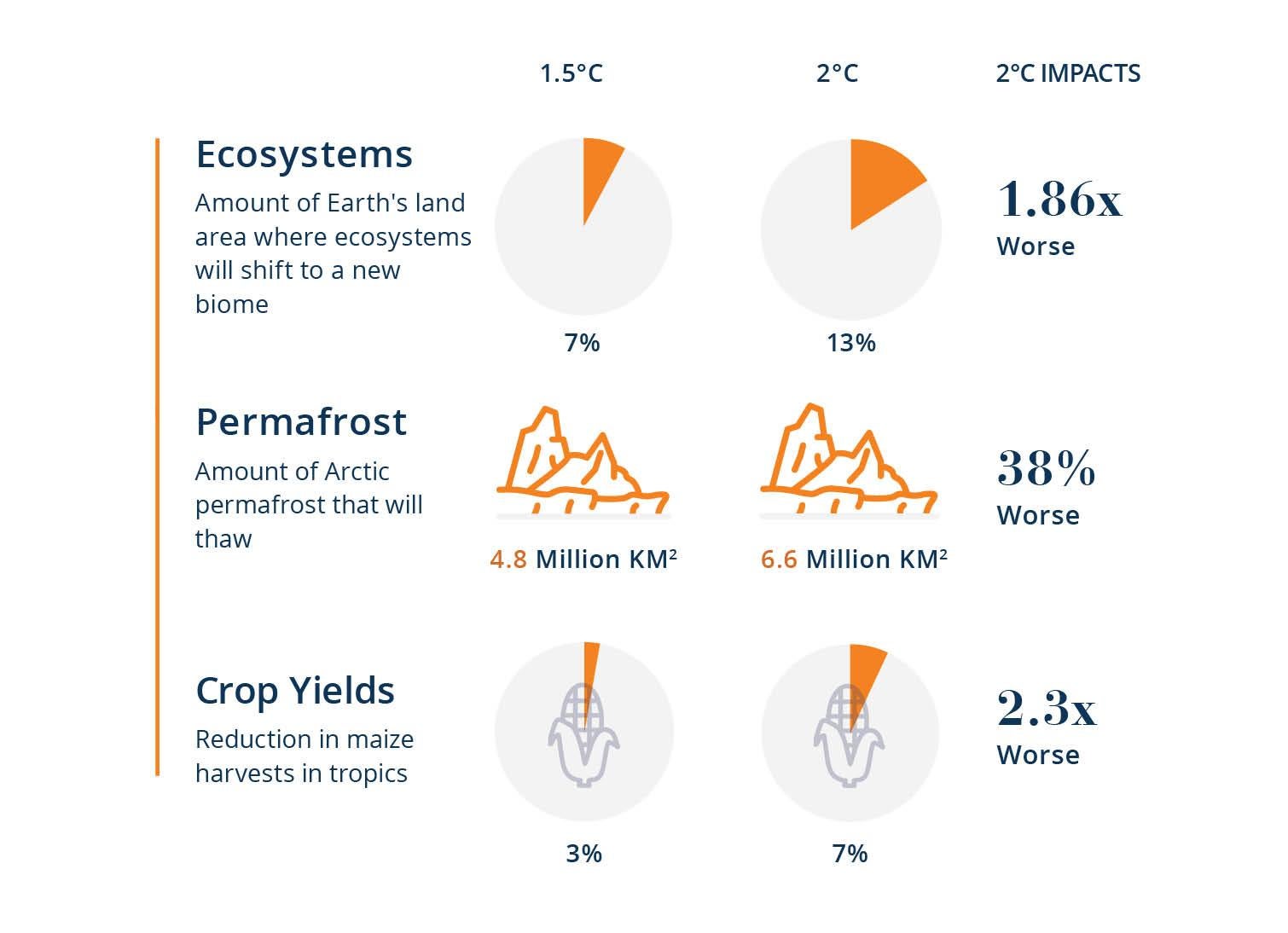

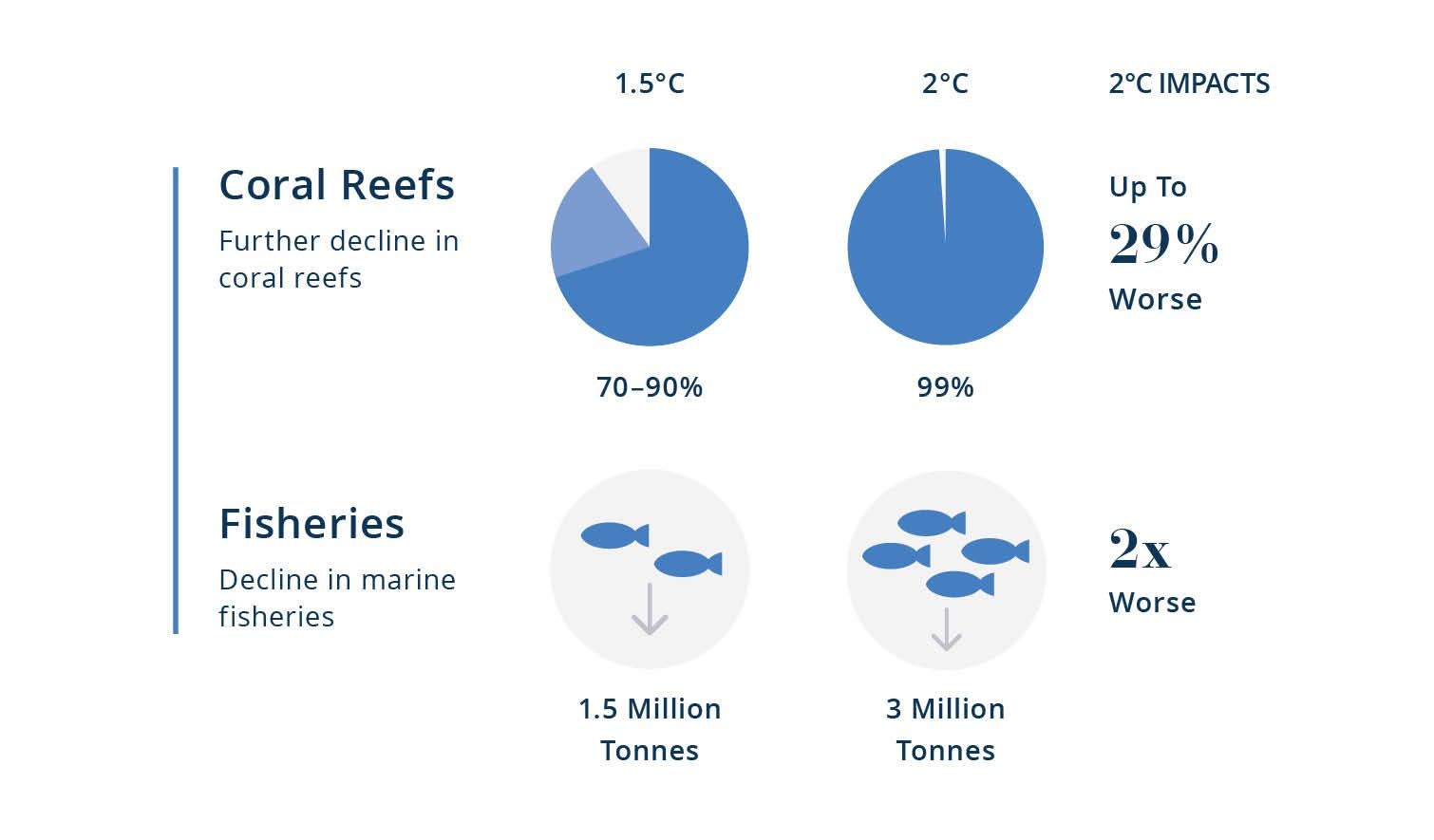

O Acordo de Paris fez com que os países se comprometessem a limitar o aumento da temperatura média global a bem menos de 2°C em relação aos níveis pré-industriais, adotando 1,5°C como limite máximo. Seis anos depois, o Pacto de Líderes do G20, em Roma, e o Pacto Climático de Glasgow, na COP26, elevaram drasticamente as promessas dos países. O novo consenso é de que precisamos limitar o aumento da temperatura do planeta a 1,5°C acima dos níveis pré-industriais.

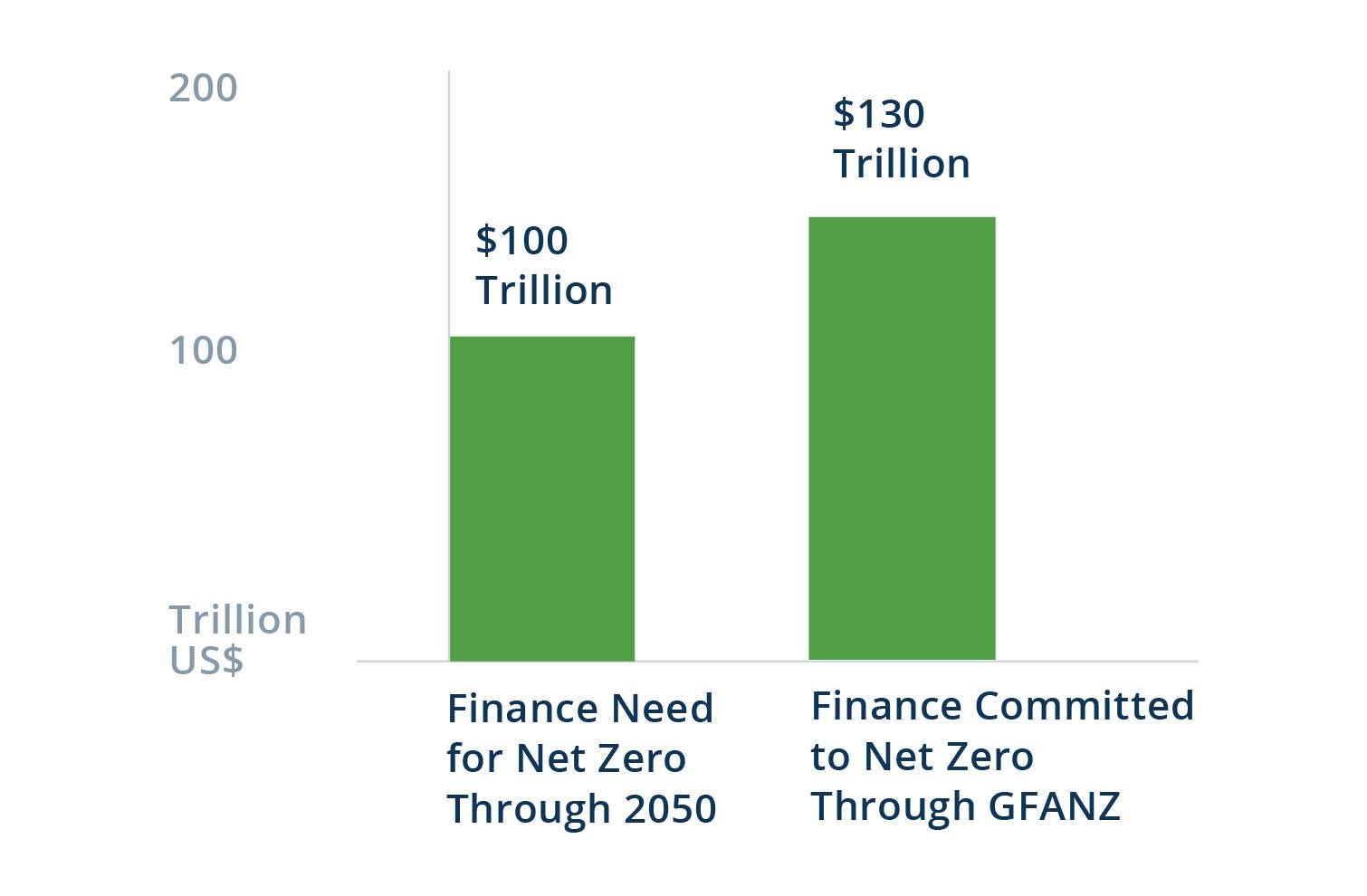

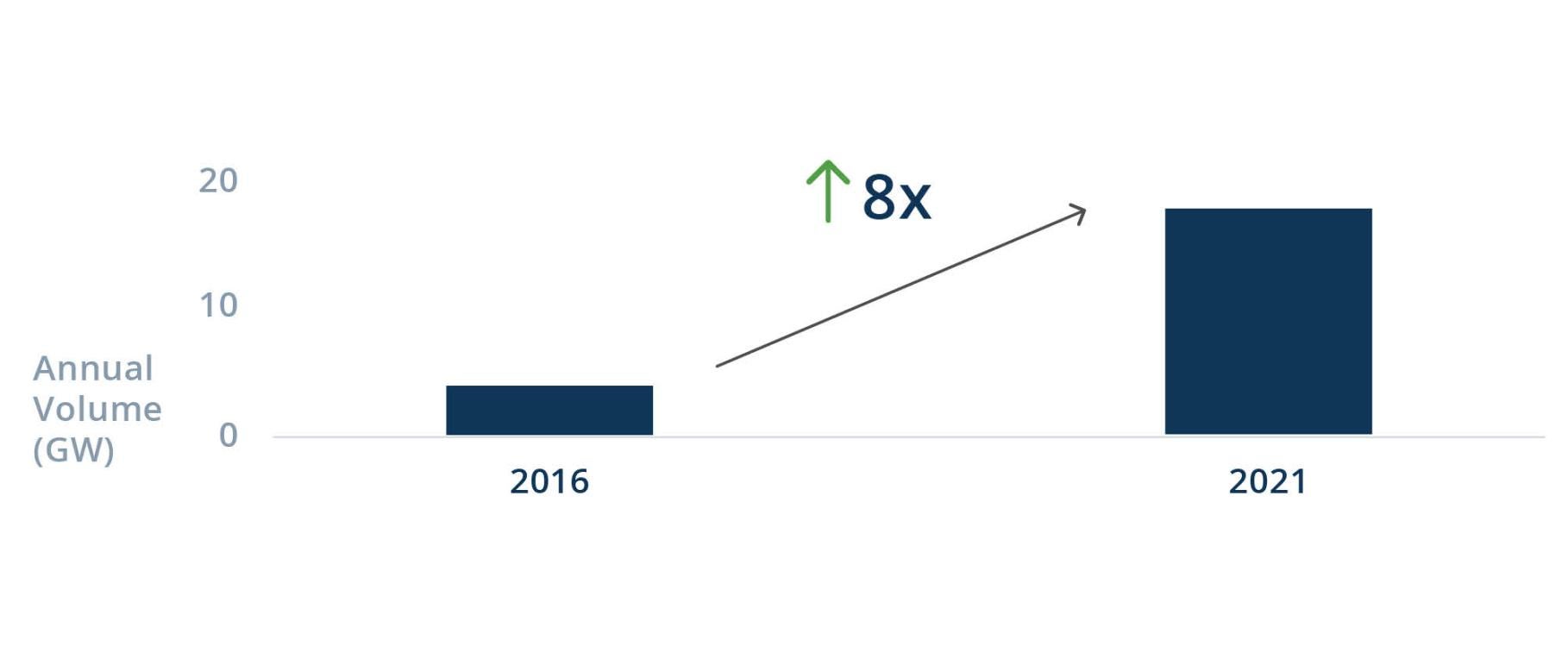

Uma das conquistas mais importantes da COP26 foi fornecer um modelo consistente para que os mercados de capitais e as empresas pudessem operar. Como resultado da COP26, a base para um sistema financeiro voltado para o carbono neutro está sendo construído, o qual trará as mudanças climáticas para o centro das decisões financeiras. Os líderes já estão alocando capital para aproveitar as oportunidades dessa transição, o que tende a aumentar à medida que o tema ganhe mais dominância.

A COP26 alterou a estrutura de incentivos para as empresas fazerem a transição para o carbono neutro. Isso gera uma enorme oportunidade para os investidores, especialmente para aqueles que são capazes de aproveitar o capital em grande escala e a experiência operacional.