Introduction

Lorsque l'on pense au bilan de la COP26, il est utile de revenir en arrière. Non pas en novembre 2021, lorsque la conférence s'est tenue à Glasgow, mais en 2015, lorsque la COP21 s'est conclue et que l'Accord de Paris est né.

Cet accord a été couronné de succès, car il est devenu la référence pour tous les investisseurs préoccupés par le développement durable, sur ce que cela signifie de contenir le changement climatique. Nous pensons que les résultats de la COP26 finiront par faire évoluer la transition climatique, de sorte que le cœur du système financier mondial tienne compte du changement climatique lors des prises de décisions d'investissement et de prêt.

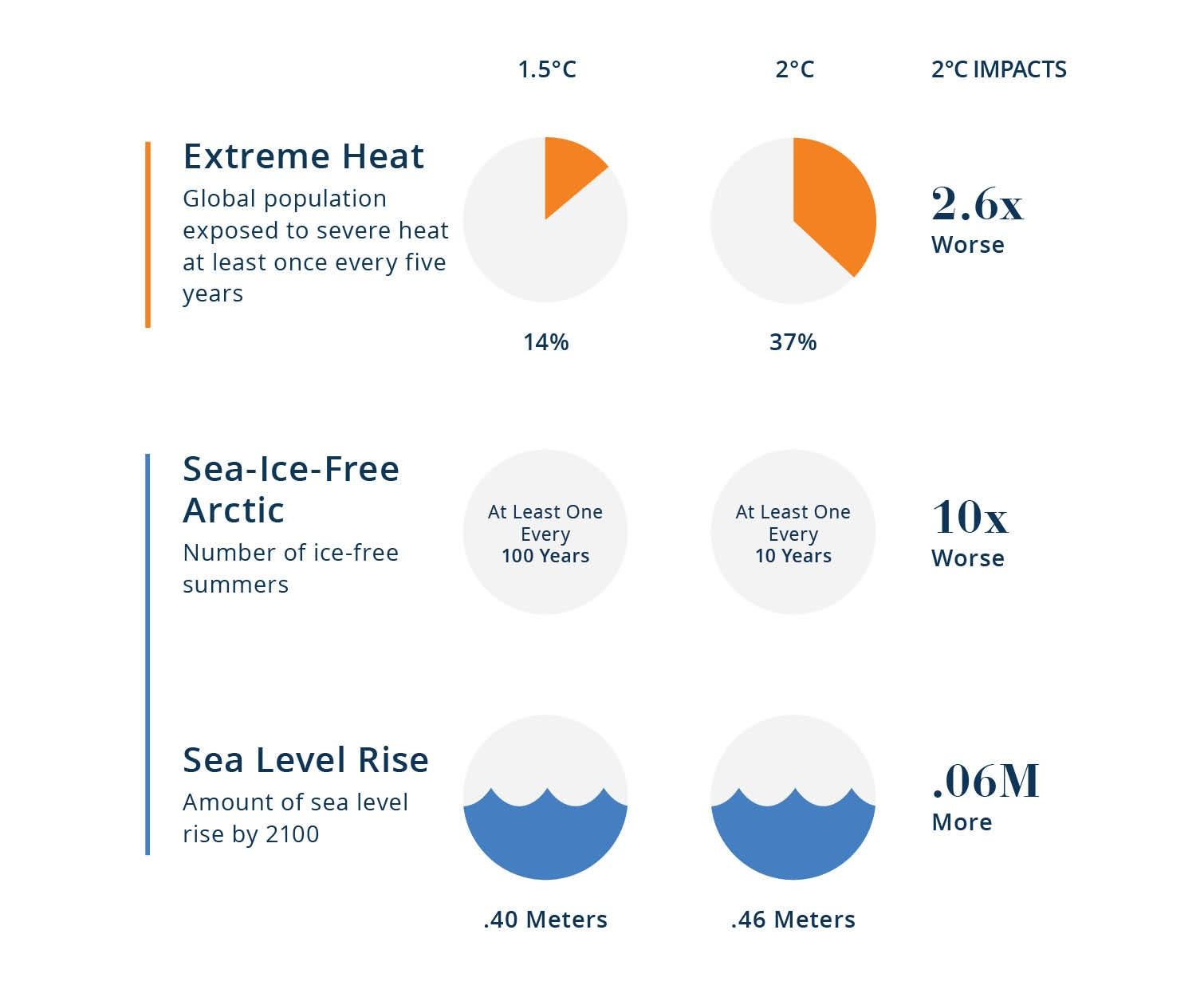

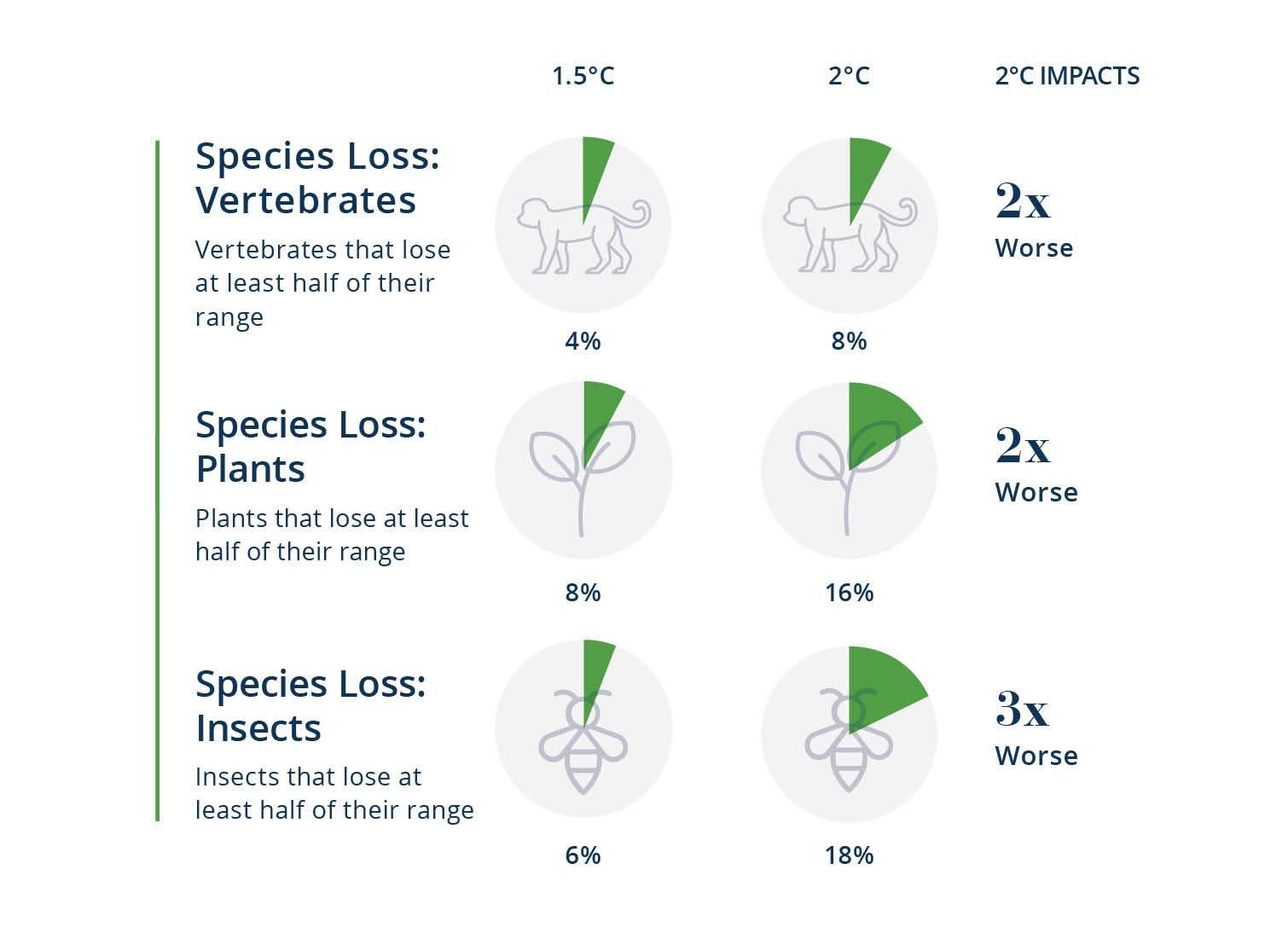

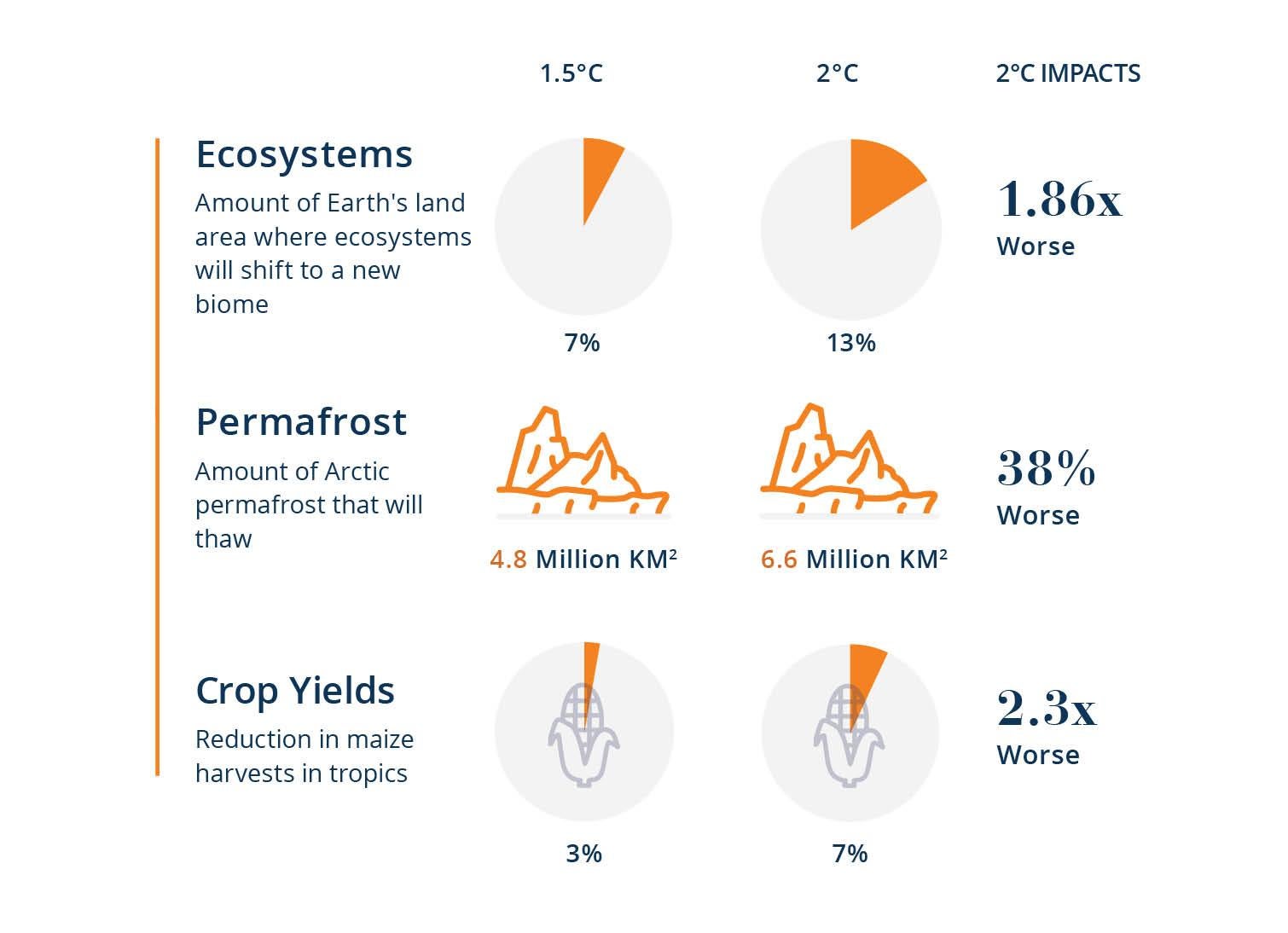

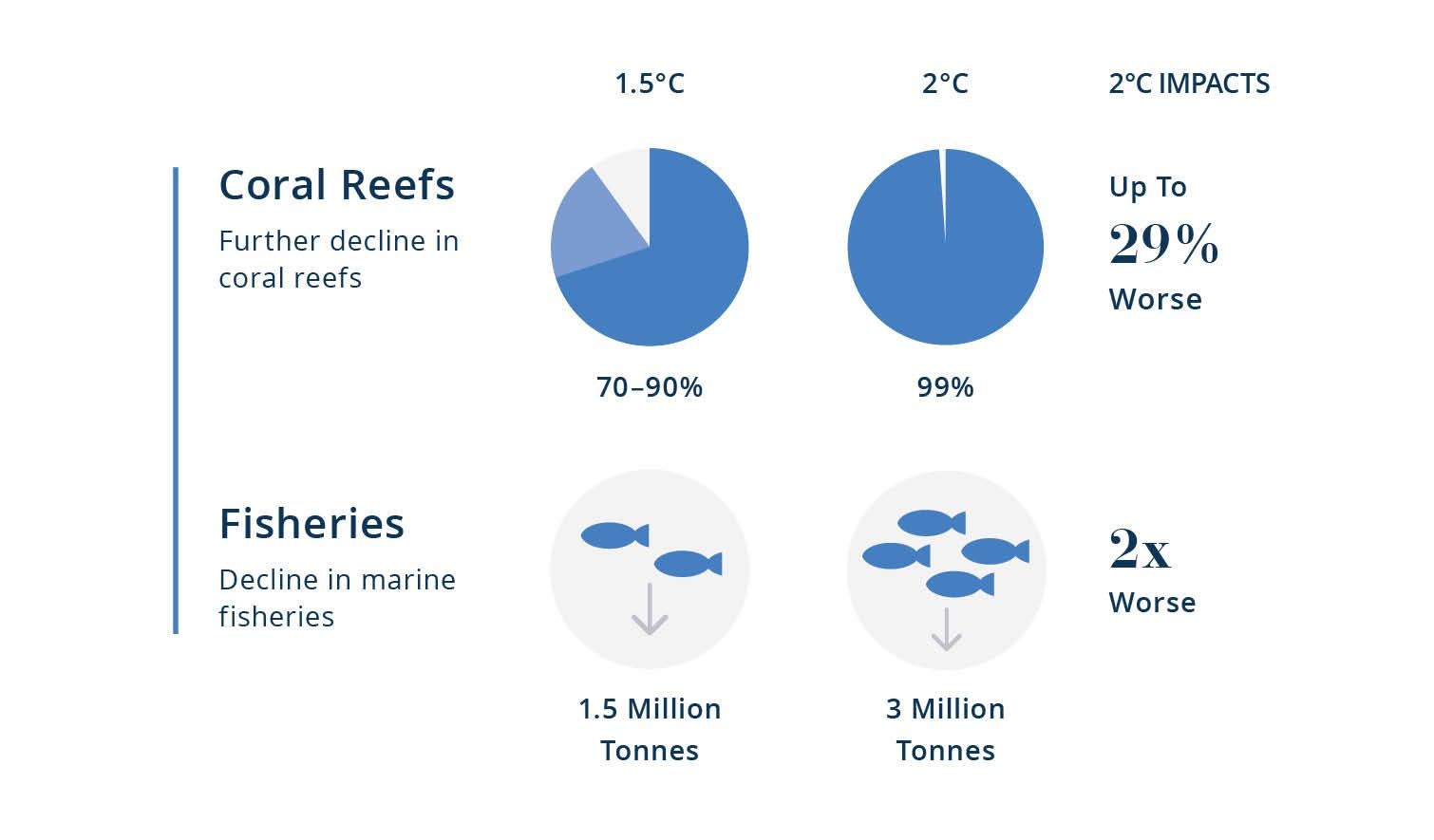

Dans le cadre de l'Accord de Paris, les pays se sont engagés à limiter l'augmentation de la température moyenne mondiale à un niveau bien inférieur à 2 degrés Celsius par rapport aux niveaux préindustriels, l'objectif maximal étant de 1,5 degré. Six ans plus tard, le pacte des dirigeants du G20 à Rome, et le pacte climatique de Glasgow lors de la COP26, ont fortement augmenté les engagements des pays. Le nouveau consensus est que nous devons limiter l'augmentation de la température de la Terre à 1,5 degré Celsius au-dessus des niveaux préindustriels.

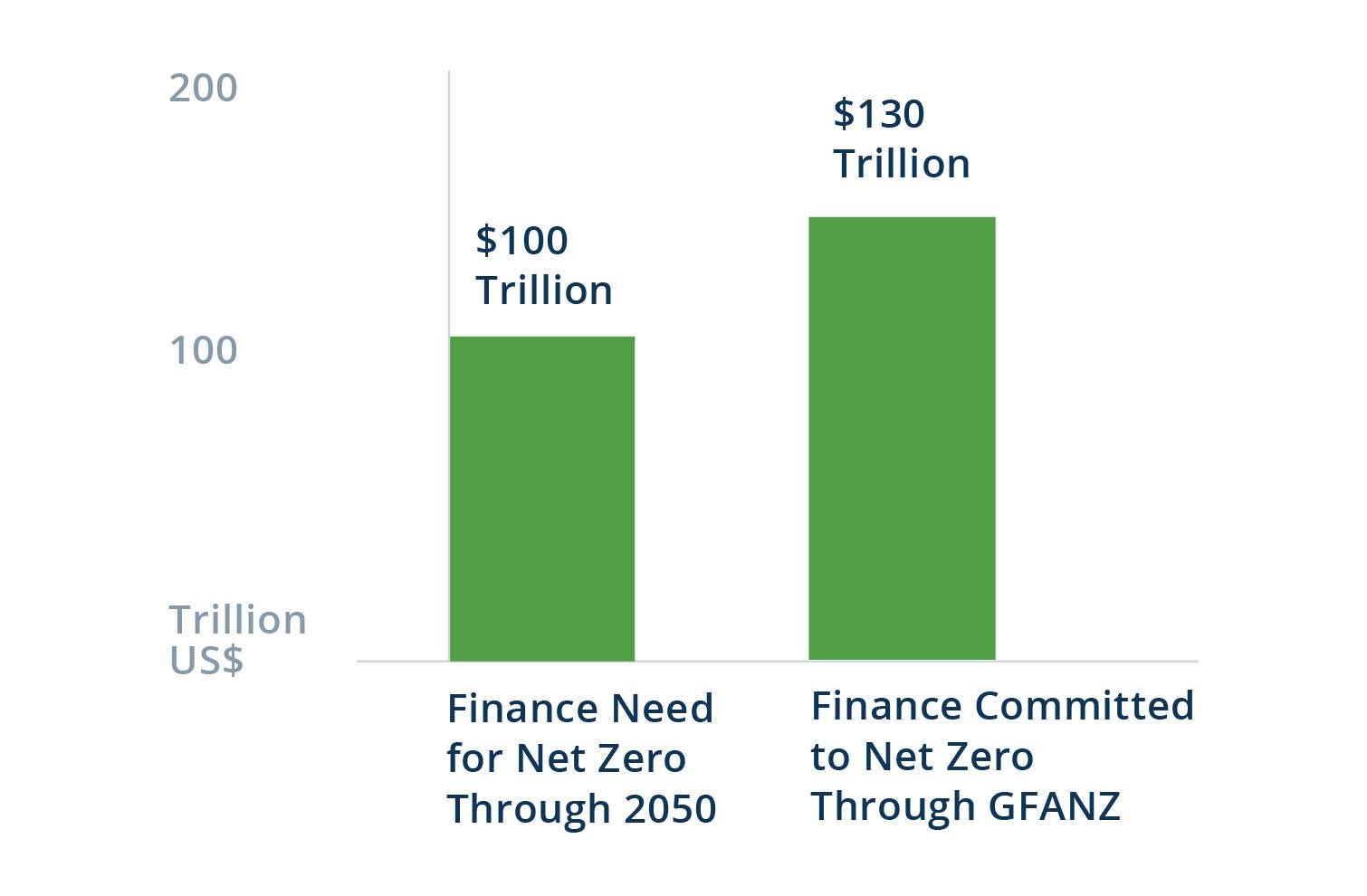

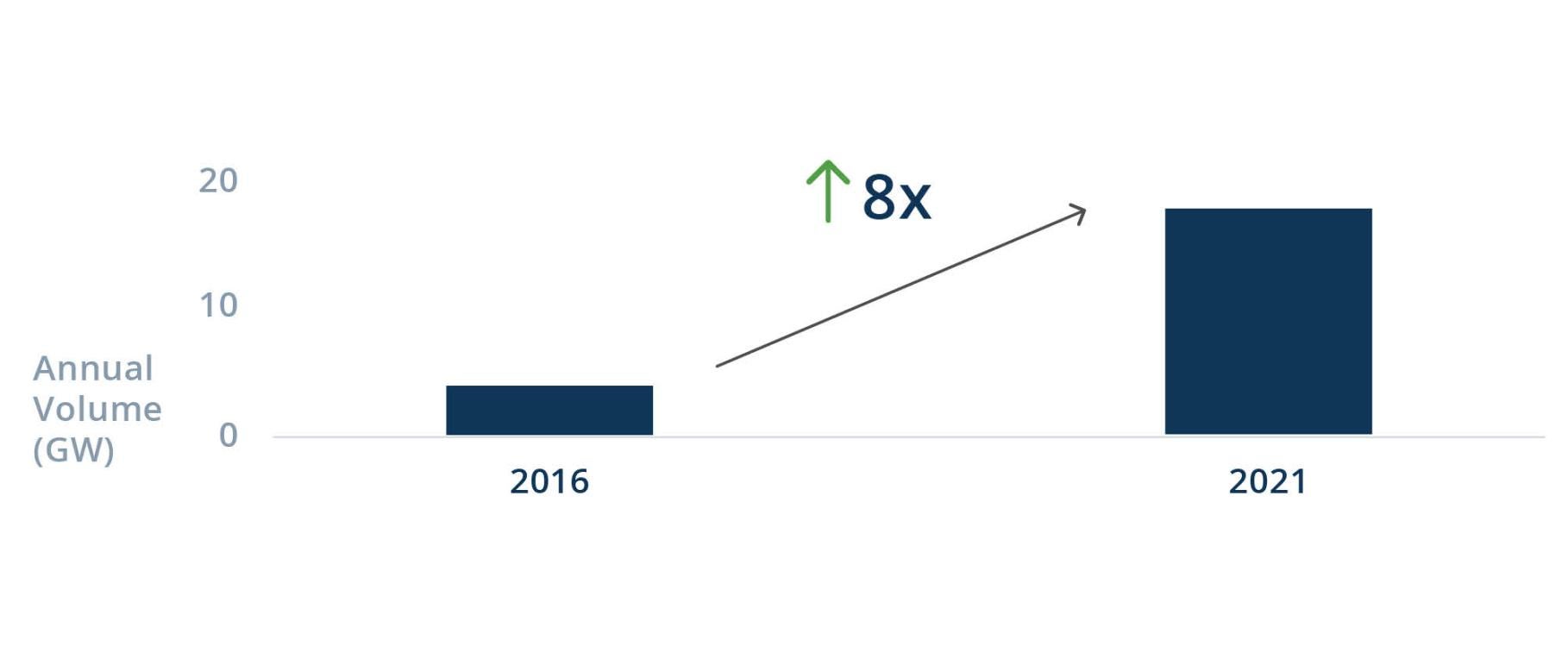

L'un des plus grands accomplissements de la COP26 a été de fournir un cadre cohérent dans lequel les marchés de capitaux et les entreprises peuvent fonctionner. Suite à la COP26, la « plomberie » est en train d'être construite pour un système financier à émission nette zéro qui placera le changement climatique au cœur des décisions financières. Les dirigeants allouent déjà des capitaux pour saisir les occasions de la transition vers la carboneutralité. Ceux-ci ne feront qu'augmenter avec la généralisation de la transition.

La COP26 a modifié la structure d'incitation pour que les entreprises effectuent une transition vers la carboneutralité. Cela crée une énorme occasion pour les investisseurs, en particulier ceux qui sont en mesure d'exploiter des capitaux à grande échelle et de tirer parti de l'expertise opérationnelle.